La Congiuntura flash di luglio 2024 elaborata dal Centro Studi Confindustria:

- Crescita lenta. Nel 2° trimestre 2024 i servizi hanno frenato pur restando in crescita, l’industria prosegue il calo (nonostante il recupero di maggio). Buoni segnali per i consumi; investimenti ed export tengono ma non trascinano. Il timido taglio BCE ancora non si legge nei tassi per famiglie e imprese. L’inflazione ancora alta in Eurozona e USA rallenta la discesa dei tassi. Sale il prezzo del petrolio.

- Ancora alta l’inflazione nell’Eurozona. In Italia l’inflazione è bassa e stabile (+0,8% annuo a giugno), con i prezzi core scesi per la prima volta sotto la soglia BCE (+1,9%). Nell’Eurozona, invece, l’inflazione totale è alta, scesa solo di un decimo a +2,5% (da +2,6% a maggio) e la core è ferma al +2,9%. Il divario Eurozona-Italia nella dinamica di fondo dei prezzi è salito quindi a un punto: ciò determina un tasso reale più alto nel nostro paese. L’inflazione è ancora più alta negli USA: +3,3% annuo a maggio.

- Lenta discesa dei tassi, mercati calmi. I mercati si aspettano solo a settembre il primo taglio dei tassi FED (di -0,25%, da 5,50%). Anche per la BCE, che si è già mossa (a 4,25%), è atteso solo dopo l’estate un secondo taglio. Il cambio dollaro/euro è stabile, a 1,08. I tassi sovrani nell’Eurozona sono saliti di 0,2 punti circa al 1° luglio, sulla scia delle elezioni in Francia, ma sono tornati giù la settimana seguente e gli spread si sono mossi poco (BTP-Bund +138 punti). Le Borse europee non mostrano scossoni nell’ultimo mese, ma sono deboli (Londra -0,5%, Milano -1,4%), mentre quella USA è in crescita (+4,0%).

- Prezzi dell’energia in altalena. A luglio torna a salire il prezzo del petrolio, a 88 dollari al barile in media (82 a giugno); mentre il prezzo del gas è stabile, a 33 €/mwh (da 34). Le dinamiche sono invertite rispetto a giugno, ma entrambi i prezzi sono elevati. L’effetto sulla dinamica dei prezzi al consumo sarà (poco) favorevole per elettricità e gas per famiglie-imprese, al rialzo sui carburanti per i trasporti.

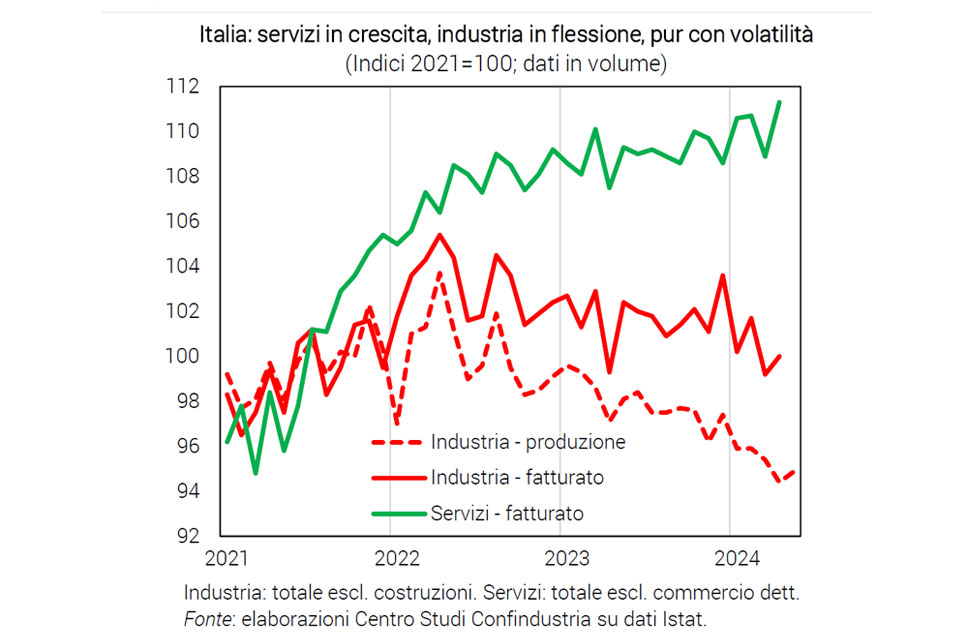

- Rallentano i servizi. Dopo il rimbalzo del fatturato Istat in aprile, l’RTT per i servizi (CSC-TeamSystem) ha segnalato una flessione nel settore a maggio. E a giugno il PMI ha continuato a ridursi (53,7 da 54,2), pur rimanendo in zona espansiva, mentre la fiducia delle imprese è scesa ininterrottamente da aprile a giugno. Nel 2° trimestre, dunque, i servizi potrebbero aver rallentato (dopo il +0,3% nel 1°).

- Industria debole. Il fatturato dell’industria ha recuperato in aprile (+0,8% in volume), ma RTT anticipa lieve flessione a maggio (-0,4%). La produzione, dopo 4 mesi in calo, è risalita solo di +0,5% a maggio: -1,0% acquisito nel 2°. Fiacche le prospettive: a giugno, l’HCOB PMI è rimasto quasi fermo su valori recessivi (45,7 da 45,6), la fiducia delle imprese continua a oscillare su bassi livelli, l’indagine CSC su grandi imprese mostra un aumento dei rischi di peggioramento nelle stime sulla produzione.

- Consumi: scenario favorevole. La propensione al risparmio è salita, più delle attese, a 9,5% nel 1° 2024 (da 6,9%) perché i consumi delle famiglie (+0,3%) sono cresciuti molto meno del reddito reale (+3,3%): il risparmio appare ora “normalizzato” (8,2% la media pre-Covid) e in prospettiva la spesa delle famiglie potrà crescere come o più dei redditi (spinti anche dall’occupazione in crescita), grazie anche a un costo del credito in lento calo e una fiducia delle famiglie risalita a giugno per il secondo mese di fila.

- Ancora non buone le prospettive dell’export. L’export italiano di beni è cresciuto in aprile (+2,1% a prezzi costanti), ma calato nei mercati extra-UE a maggio (-2,3% in valore). Dinamica simile all’export tedesco. Le vendite italiane in Germania sono tornate in espansione, dopo un anno, stabili quelle negli USA, ancora in calo in Cina. Prospettive negative per l’estate, secondo gli ordini manifatturieri esteri in giugno (ISTAT e HCOB PMI); deboli anche le indicazioni qualitative per gli scambi globali.

- Fragile l’Eurozona. A maggio, la produzione industriale in Germania e Francia ha registrato un forte calo, rispettivamente -2,5% e -2,1%, dopo i recuperi di aprile (+0,1% e +0,6%), mentre quella spagnola è rimasta in debole aumento (+0,4% da +0,2%). A giugno, si rileva un piccolo peggioramento della fiducia nell’Area (indice ESI a 96,4 da 96,6) e delle aspettative sul mercato del lavoro (indice EEI a 100,4 da 101,2), peraltro entrambi significativamente sotto il livello medio del 2023.

- USA: bene PIL e lavoro. La Fed ha confermato le previsioni per il PIL, a +2,1% nel 2024 e a +2,0% nel 2025. La produzione industriale a maggio è stata sopra le attese (+0,7%), con un acquisito nel 2° trimestre positivo (+0,6%), ma le indicazioni a giugno sono per lo più deboli: espansivo il PMI (51,6 da 51,3), ma ancora recessivi l’ISM (fermo a 48,5) e l’indice di Chicago (47,4 da 35,4). Le assunzioni nette sono cresciute in modo marcato (206 mila unità), come i salari medi orari (+0,3%).

- Corre la Cina. Continua la corsa della manifattura cinese, in accelerazione per l’ottavo mese consecutivo, ai massimi dal 2021. È trainata dai nuovi ordini, anche se l’aumento della concorrenza percepita dagli imprenditori rende meno rosee le aspettative. Le prospettive economiche rimangono positive, per il nuovo piano di salvataggio immobiliare varato dal Governo. Ma le tariffe introdotte dall’UE (fino a 37,6% sui veicoli elettrici cinesi) potrebbero frenare l’export del paese nei prossimi mesi.