Crescita del PIL.

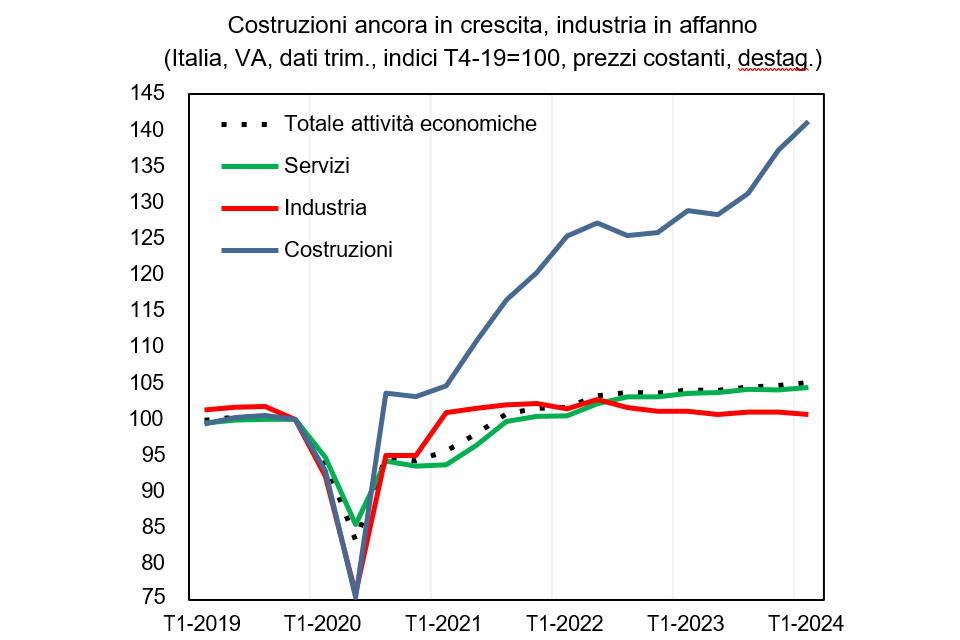

Costruzioni e servizi hanno alimentato la buona dinamica del PIL italiano nel 1° trimestre. I positivi segnali sui consumi di beni, insieme al taglio dei tassi, anticipano una minore lessione nell’industria nel 2°. Prosegue la crescita del turismo, che alimenta l’export netto, insieme al calo dell’import. Resta la bassa fiducia delle imprese e i problemi nei trasporti e nei prezzi dell’energia.

Iniziato il taglio dei tassi.

La BCE a giugno ha deciso il primo taglio dei tassi, a 4,25% (da 4,50%), come atteso. Ma ora i mercati si aspettano solo un altro -0,25% entro il 2024 perché l’inflazione è ancora alta; Poi un -0,50% nel 2025. L’Europa si è mossa prima della FED, che sta tenendo fermi i tassi USA (a 5,50%). Finora, non ci sono stati impatti significativi sul cambio dollaro/euro (stabile a 1,08). Gli spread sovrani hanno risentito poco delle elezioni UE (BTP-Bund a +141 punti l’11 giugno, da 132 il 7).

Ampi divari di inflazione.

In Italia l’inflazione è stabilmente bassa (+0,8% annuo a maggio), grazie ai prezzi energetici in riduzione (-11,7%) e ai prezzi core scesi al +2,0%, sulla soglia BCE. Nell’Eurozona, invece, l’inflazione è in risalita: +2,6% totale (da +2,4% ad aprile e maggio), +2,9% la core. Negli USA va ancora peggio: al +3,3% a maggio (era +3,1% a giugno 2023) e +3,4% la misura core.

Prezzi dell’energia: dinamiche opposte.

Il prezzo del petrolio scende ma resta alto: a giugno 78 dollari al barile in media (era a 90 in aprile): questo tende a moderare i prezzi al consumo dei carburanti. Al contrario, il prezzo europeo del gas va in direzione opposta, salendo a 34 €/mwh a giugno, da un minimo di 26 a febbraio: ciò si scaricherà sui prezzi di elettricità e gas per famiglie e imprese.

Scenario meno roseo per i servizi.

Dopo aver anticipato l’espansione media nel 1° trimestre, in aprile l’RTT per i servizi (CSC-TeamSystem) ha segnalato una risalita che recupera l’isolata flessione di marzo. A maggio il PMI ha perso solo un decimale (54,2 da 54,3), restando in zona espansiva. Tuttavia, la fiducia delle imprese è scesa per due mesi di fila, mettendo in dubbio la crescita nel 2° trimestre.

Industria: schiarita in vista?

Nel 1° trimestre l’industria ha registrato un -0,4% in termini di valore aggiunto e in aprile un calo della produzione (-1,0%), anche se RTT indica che il fatturato ha recuperato i livelli di febbraio. A maggio, l’HCOB PMI è sceso (45,6 da 47,3) e la fiducia delle imprese resta bloccata su valori modesti; l’indagine CSC su grandi imprese, invece, mostra un miglioramento delle stime di produzione nel mese corrente, coerente con la timida risalita nelle attese a breve (Istat).

Luci e ombre per la domanda interna.

Nel 1° trimestre sono cresciuti sia i consumi (+0,3%), che gli investimenti (+0,5%, ma -1,5% in macchinari-attrezzature in attesa di Transizione 5.0). Gli indicatori sono migliorati a maggio: la fiducia delle famiglie ha recuperato il livello di inizio anno; gli ordini delle imprese di beni strumentali sono risaliti parzialmente. Giocherà a favore un minor costo del credito, sebbene il ribasso atteso sia limitato; viceversa, gli investimenti in costruzioni sono attesi in frenata.

Più lavoro ma meno produttività.

L’input di lavoro ha continuato a crescere nel 1° trimestre 2024, sia nell’industria (+0,2% le unità a tempo pieno), nonostante il calo del valore aggiunto, sia nei servizi (+0,8%), dove da due trimestri cresce più dell’attività economica. Questo si riflette in una produttività del lavoro che è in ripiegamento, che nell’industria è ridiscesa sotto i livelli pre-Covid dal 3° 2023.

Export di beni in miglioramento.

Nel 1° trimestre 2024 prosegue debole la dinamica del commercio mondiale (+0,3% in volume); prospettive migliori per i prossimi mesi, secondo gli ordini esteri globali manifatturieri, tornati in zona espansiva dopo 9 trimestri. Ad aprile le esportazioni italiane di beni sono aumentate (+2,3% in valore, +3,8% extra-UE), dopo la contrazione del 1° trimestre (-1,0%).

Nell’Eurozona più fiducia.

Ad aprile la produzione industriale è rimbalzata, dopo i cali di marzo, sia in Germania (+0,3% da -0,3%) che Francia (+0,6% da -0,2%); in Spagna, però, è rimasta ferma (dopo -1,1%). A maggio si rileva un miglioramento del clima di fiducia (indice ESI a 96,0 da 95,6), ma ancora sotto il livello medio del 2023. In calo, invece, le aspettative sul mercato del lavoro (EEI a 101,3 da 101,6).

USA: industria debole, bene il lavoro.

La produzione industriale USA in aprile è rimasta ferma sul livello di marzo, anche se si delinea una ripresa nel 2° trimestre (+0,4% acquisito), dopo i cali negli ultimi due (-0,5% nel 4°, -0,3% nel 1° 24). D’altra parte, a maggio i segnali per la manifattura sono deboli: aumenta il PMI (51,3 da 50,0), ma cala l’ISM (48,7 da 49,2) e si aggrava il crollo dell’indice di Chicago (35,4 da 37,9). Le assunzioni però accelerano (272 mila, da 165), come i salari medi orari (+0,4%, da +0,2%).

Corre l’industria in Cina.

La manifattura accelera (PMI a 51,7 a maggio, da 51,4) per il settimo mese di fila. A trainare è l’export (+7,6% annuo), spinto da elettronica, stampanti 3D, veicoli elettrici (su questi avranno un effetto le nuove misure protezionistiche che USA e UE stanno varando). Invece, la frenata dell’import cinese (+1,8% da +8,4%) riflette la fragilità della domanda interna.

14/06/2024

L’avvio del taglio dei tassi migliora lo scenario, ma l’inflazione resta alta

La "Congiuntura flash" di giugno 2024 del Centro Studi Confindustria.